สำหรับนักลงทุนต่างชาติส่วนใหญ่ การซื้ออสังหาริมทรัพย์ในภูเก็ตไม่ใช่แค่การมีบ้านพักตากอากาศเท่านั้น แต่ยังเป็นกลยุทธ์การลงทุนที่คุ้มค่าอีกด้วย เกาะแห่งนี้ยังคงดึงดูดความสนใจจากทั้งนักท่องเที่ยวและนักลงทุน ด้วยการเติบโตที่มั่นคงในภาคอสังหาริมทรัพย์และความต้องการเช่าที่สูง หนึ่งในกลยุทธ์ยอดนิยมคือ การซื้ออสังหาริมทรัพย์เพื่อปล่อยเช่า

สำหรับนักลงทุนที่สนใจ การเข้าใจว่าอสังหาฯ สามารถสร้างผลตอบแทนได้จริงแค่ไหน ถือเป็นเรื่องสำคัญ บทความนี้จะอธิบายวิธีการคำนวณ ROI (Return on Investment) หรือผลตอบแทนจากการลงทุน พร้อมวิเคราะห์รายได้ที่เป็นไปได้จากการปล่อยเช่าในภูเก็ต ปัจจัยที่ส่งผลต่อความคุ้มค่า และสิ่งที่ควรคำนึงถึงในการคำนวณกำไร

1. วิธีการคำนวณ ROI จากค่าเช่าอสังหาริมทรัพย์

ROI คือการแสดงผลตอบแทนจากการลงทุนในรูปแบบเปอร์เซ็นต์ โดยใช้สูตร:

ROI = (รายได้ค่าเช่ารายปี − ค่าใช้จ่ายรายปี) / ราคาทรัพย์ × 100

เพื่อให้การคำนวณแม่นยำ ต้องรวมรายรับและรายจ่ายทั้งหมด

รายได้ค่าเช่ามาจากอะไร และอะไรเป็นตัวกำหนดราคาค่าเช่า

รายได้จากการปล่อยเช่าในภูเก็ตขึ้นอยู่กับหลายปัจจัย ได้แก่:

- ประเภทอสังหาริมทรัพย์: สตูดิโอ, 1 ห้องนอน, วิลล่า หรือเพนต์เฮาส์ ล้วนมีราคาค่าเช่าที่แตกต่างกัน โดยสตูดิโอและ 1 ห้องนอนมักมีความต้องการสูง ปล่อยเช่าง่าย ขณะที่วิลล่าอาจให้ผลตอบแทนสูงกว่าในระยะยาว โดยเฉพาะแบบเช่ารายเดือนหรือเช่าแบบลักชัวรี สำหรับอพาร์ตเมนต์แบบ 2 ห้องนอนถือว่าได้รับความนิยมสูงจากนักท่องเที่ยวแบบครอบครัว ซึ่งมีจำนวนจำกัดในตลาด

- สภาพของทรัพย์สิน: อสังหาฯ ที่ตกแต่งใหม่พร้อมเฟอร์นิเจอร์และเครื่องใช้ไฟฟ้าทันสมัย จะปล่อยเช่าได้ราคาดีกว่าห้องที่เก่า

- ทำเลที่ตั้ง: พื้นที่ยอดนิยม เช่น ป่าตอง, กมลา และ บางเทา มีราคาค่าเช่าสูงกว่าชัดเจน เพราะอยู่ใกล้ชายหาดและแหล่งท่องเที่ยว

- ฤดูกาล: ในช่วงไฮซีซั่น (พ.ย. – มี.ค.) ค่าเช่าอาจสูงกว่าช่วงโลว์ซีซั่นถึง 2–4 เท่า ดังนั้นการคำนวณรายได้ต่อปีควรแยกตามเดือนโดยคำนึงถึงความผันผวนของฤดูกาล

- คุณภาพของโครงการ: โครงการที่มีสระว่ายน้ำ ฟิตเนส ร้านอาหาร และชื่อเสียงดี สามารถตั้งราคาค่าเช่าสูงได้ และดึงดูดผู้เช่าที่พร้อมจ่าย

- ใบอนุญาตโรงแรมและแบรนด์: โครงการที่มีใบอนุญาตโรงแรมหรือมีแบรนด์ที่เป็นที่รู้จัก จะสามารถเรียกค่าเช่าได้สูงขึ้น เพราะผู้เช่ามีความมั่นใจในบริการ

- อัตราการเข้าพัก: แม้จะตั้งค่าเช่าสูง แต่หากอัตราการเข้าพักต่ำ รายได้ก็จะลดลง การมีอัตราเข้าพักสูงช่วยสร้างรายได้ที่มั่นคงแม้ราคาอาจต่ำกว่า

ดังนั้น รายได้ค่าเช่าจะขึ้นอยู่กับการผสมผสานของปัจจัยหลายด้าน ซึ่งต้องนำมาคำนวณร่วมกัน

ค่าใช้จ่ายที่ต้องคำนึงถึงในการคำนวณผลตอบแทน

ค่าใช้จ่ายมีผลโดยตรงต่อ ROI ซึ่งประกอบด้วย:

- ค่าใช้จ่ายในการดำเนินงาน: ค่าน้ำ ค่าไฟ (หากเจ้าของเป็นผู้รับผิดชอบ), ค่าบำรุงรักษา, ค่าดูแลพื้นที่ส่วนกลาง ฯลฯ โดยทั่วไปผู้เช่าจะจ่ายค่าน้ำค่าไฟเอง

- ค่าบริหารจัดการ: หากใช้บริการบริษัทบริหาร พวกเขาจะคิดค่าคอมมิชชันประมาณ 30% ของรายได้ค่าเช่า

- ภาษี: สำหรับชาวต่างชาติที่ปล่อยเช่าในไทย จะมีภาษีรายได้จากค่าเช่าอยู่ที่ประมาณ 10–15% ขึ้นอยู่กับสถานะภาษี

- ค่าซ่อมแซมและปรับปรุง: การรักษาสภาพห้องให้น่าอยู่ รวมถึงการรีโนเวท อาจเป็นค่าใช้จ่ายที่จำเป็น

- ค่าประกันภัย: เจ้าของบางรายเลือกทำประกันอสังหาฯ โดยเฉพาะในกรณีที่เป็นทรัพย์สินราคาสูง

ต้นทุนรวมทั้งหมดของอสังหาริมทรัพย์

ราคาทรัพย์ไม่ได้หยุดแค่ราคาขาย ยังมีค่าใช้จ่ายเพิ่มเติม เช่น:

- เฟอร์นิเจอร์: หากไม่ได้รวมในราคาขาย

- ค่าจดทะเบียนทรัพย์สิน: ลีสโฮลด์อยู่ที่ 1.1%, ฟรีโฮลด์อยู่ที่ 6.8% (โดยปกติเจ้าของและผู้ขายจะแบ่งจ่ายคนละครึ่ง = 3.4%)

- ค่ากองทุนส่วนกลาง (Sinking Fund): ประมาณ 1,000 บาท/ตร.ม.

- ค่าติดตั้งมิเตอร์น้ำ-ไฟ: ประมาณ 20,000 บาท

ราคาทั้งหมดนี้จะถูกนำมาใช้ในการคำนวณ ROI

2. ตัวอย่างการคำนวณ ROI จากอสังหาริมทรัพย์จริง

อสังหาริมทรัพย์สามารถทำรายได้จากค่าเช่าได้เท่าไร?

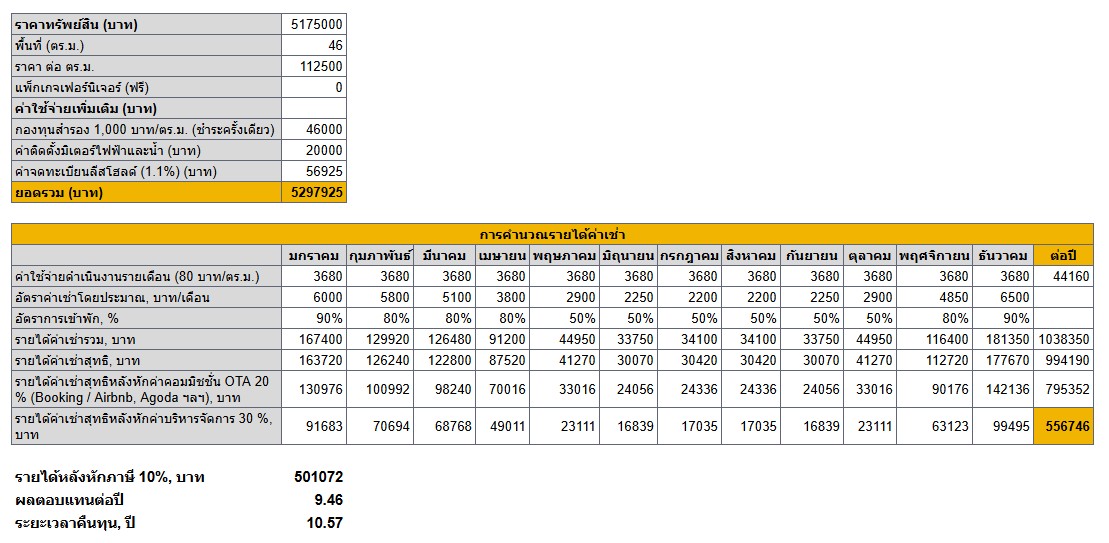

มาดูตัวอย่าง: คอนโด 1 ห้องนอน พื้นที่ 46 ตร.ม. ในโครงการ City Gate

โครงการ City Gate พัฒนาโดยผู้พัฒนาที่มีชื่อเสียง ใกล้ทะเลในย่านท่องเที่ยวยอดนิยม กมลา มีศักยภาพทั้งด้านค่าเช่าและการเพิ่มมูลค่าในอนาคต

- ราคาห้อง: 5.175 ล้านบาท (รวมส่วนลดพิเศษสำหรับลูกค้า Undersun Estate)

- เฟอร์นิเจอร์รวมอยู่ในราคา

- ค่าติดตั้งมิเตอร์: 20,000 บาท

- กองทุนส่วนกลาง: 46,000 บาท

- ภาษีจดทะเบียน (ลีสโฮลด์): 56,925 บาท

ต้นทุนรวมทั้งหมด ≈ 5.3 ล้านบาท

ค่าใช้จ่ายรายเดือน:

- ค่าส่วนกลาง: 80 บาท/ตร.ม. × 46 = 3,680 บาท/เดือน

- ค่าบริหารจัดการ: 30% ของค่าเช่า

อัตราค่าเช่าประมาณ 2,200–6,500 บาท/คืน แล้วแต่ฤดูกาล

อัตราการเข้าพักเฉลี่ย: 50–90% ขึ้นอยู่กับฤดูกาล

รายได้จากค่าเช่า:

- รายได้ต่อปีหลังหักค่าบริการและค่าบริหาร: 556,746 บาท

- ภาษีรายได้จากค่าเช่า: 55,675 บาท

กำไรสุทธิหลังหักภาษี: 501,076 บาท

ROI:

- ผลตอบแทนสุทธิ (Net ROI): 9.46%

- ระยะเวลาคืนทุน: 10.57 ปี

เห็นได้ชัดว่า ระยะเวลาคืนทุน อยู่ที่ประมาณ 10.57 ปี ซึ่งถือว่าดีมากสำหรับอสังหาฯ ตากอากาศ และถ้าอัตราค่าเช่าเพิ่มขึ้นในอนาคต ช่วงเวลาคืนทุนนี้อาจสั้นลงได้

ในบทความต่อไป เราจะพูดถึงวิธี เร่งระยะเวลาคืนทุน และปัจจัยอื่น ๆ ที่ส่งผลต่อความสามารถในการทำกำไร

📌 หากคุณต้องการรับ การวิเคราะห์ ROI แบบละเอียด ตามเกณฑ์ของคุณเอง โปรด ส่งคำขอผ่านเว็บไซต์ หรือ ติดต่อเรา เราพร้อมช่วยคุณเลือกโครงการที่ตรงกับเป้าหมายและกลยุทธ์การลงทุนของคุณ